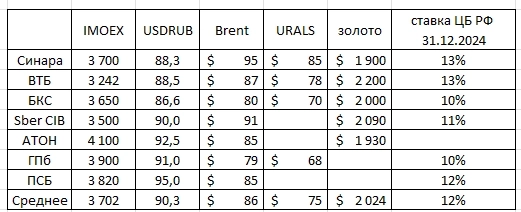

Блог им. OlegDubinskiy |Прогнозы банков и брокеров по курсу доллара, ценам на нефть, золото, индексу Мосбиржи, ставке ЦБ РФ на 2024г в одной таблице. Сравним план с фактом !

- 28 ноября 2024, 11:37

- |

сделанные в конце 2023г на 2024г.

Интересно занести прогнозы в таблицу и потом сравнить с фактом.

Под Новый Год,

подведу окончательные итоги.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 17 )

Блог им. OlegDubinskiy |Как будет меняться основная ставка в 2023, 2024, 2025 годах. . . . Прогноз. Проверим временем.

- 19 января 2024, 21:44

- |

Прогноз Ключевой Ставки

От аналитического управления Сбера.

План и факт могут сильно отличаться.

Проверим прогноз временем.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мысли на 2024г. Стратегия. Кого докупать на просадках. Кого держу. Личное мнение: какие бумаги в 2024г. будут лучше рынка.

- 11 января 2024, 14:40

- |

Мысли на 2024г.

Из бумаг, которых нет в портфеле,

думаю, стоит обратить внимание на

#СевСталь (0,01%: можно считать, что нет)

#НЛМК

#ММК

#БСПоб.

#Магнит

Это — быстрые и, думаю, интересные бумаги.

И растут, и падают быстрее индекса.

В самом начале года купил Сургут об. и ИнтерРАО, написал об этом.

Держу нефтяников

Лукойл

Роснефть

Башнефть пр.

ГазпрНефть

Татнефть

Сургут об.

И лидеров из остальных отраслей

Сбер

Совкомфлот

Мосбиржа

ИнтерРАО

Впереди — целый год.

На просадках, думаю, стоит покупать

(не на вертикальном взлёте, конечно).

В конце 2023г. во время,

после 30% коррекции,

купил БСП, но рано продал

(ранняя продажа — это была ошибка: заработал минимально).

Важно уметь ждать (как с Совкомфлотом) и не поддаваться на мелкие просадки).

В портфеле — сильные бумаги.

Учитывая дивидендную доходность индекса около 10%,

учитывая статистику, что 70% дивидендов физ. лица реинвестируют,

учитывая снижение волатильности,

учитывая рост денежной массы М2 (предполагаю, М2 2024г. плюс 20%, т.е. в темпе, как в 2022, 2023),

позитивный взгляд на 2024г.

( Читать дальше )

Блог им. OlegDubinskiy |Идеи и мысли на 2024г Итоги 2023г. Ребалансировка портфеля

- 02 января 2024, 15:44

- |

Друзья,

С Новым Вас 2024г.

Здоровья, Успеха, Прибыли Вам в Новом Году !

В этом видео коротко рассказываю, чем запомнился 2023 год и идеи на 2024 год.

Лучшие идеи 2023г.

- Сбер

- Совкомфлот

- нефтяники (Лукойл, Роснефть, Татнефть, Газпромнефть, Баншефть пр.),

- Мосбиржа (последние 2 мес. чуть хуже индекса Мосбиржи).

Из акций, которых нет в портфеле, думаю, интересен Магнить (потому что ожидаются высокие дивиденды), СевСталь, ММК, НЛМК.

В 2023г. росли компании, которые платили высокие дивиденды.

Думаю, что эта тенденция продолжится и в 2024г.

Анализирую рост денежной массы:

М2 в России выросла в 2023г. на 20,4%, в США в ноябре тоже был рост денежной массы (хотя с лета 2022г. денежная масса уменьшалась, т.к. боролись с инфляцией).

Высокий риск, но и высокий потенциал роста

Yandex (как будут делить активы голландская и российская компании, пока никто не знает)

( Читать дальше )

Блог им. OlegDubinskiy |Итоги 2023 Идеи 2024 Дивиденды Портфели Валюты Прибыль Желаю Вам Здоровья Успеха Прибыли

- 30 декабря 2023, 13:11

- |

Друзья,

в этом видео за 11 минут рассказываю, чем запомнился 2023 год и идеи на 2024 год.

Лучшие идеи 2023г.

- Сбер

- Совкомфлот

- нефтяники (Лукойл, Роснефть, Татнефть, Газпромнефть, Баншефть пр.),

- Мосбиржа (последние 2 мес. чуть хуже индекса Мосбиржи).

Из акций, которых нет в портфеле, думаю, интересен Магнить (потому что ожидаются высокие дивиденды).

В 2023г. росли компании, которые платили высокие дивиденды.

Риски остановки валютных торгов.

Ожидания снижения ставки.

Кандидат на продажу в портфеле – Мосбиржа.

Рассказываю, какие неожиданности принёс 2023г. и

Ожидания на 2024г.

В 2024г., если опубликуют дивидендную политику, могут быть интересны

СевСталь

НЛМК

ММК

Полюс Золото

ЮГК

(без дивидендов, думаю, они не интересны).

ЮГК (IPO было в ноябре 2023г.)

может объявить щедрую дивидендную политику, тогда

компания может резко вырасти.

( Читать дальше )

Блог им. OlegDubinskiy |Как центральные банки будут менять ставки в 2024г. Прогнозы.

- 20 декабря 2023, 08:56

- |

Блог им. OlegDubinskiy |Прогнозы Сбера на 24г. Что интересно, что нет.

- 19 декабря 2023, 17:16

- |

(всегда прогнозируют укрепление,

на 24г. сначала 85р. за доллар, потом 90р. а конце 24г.,

это на фоне снижения экспорта и увеличения вывода капитала в связи с выкупом активов по схеме, как Магнит выкупал).

Див.доходность индекса Мосбиржи 10%.

Р/Е индекса Мосбиржи 4,8.

Сам индекс Мосбиржи минимум 3000, в 1 полугодии — боковик,

во 2 полугодии рост до 3500.

Ставка ЦБ России (базовый сценарий): средняя 13 9%.

Рисковый сценарий: 15,9%.

Инфляция в сент.-ноябре 10-12%, поэтому ЦБ России будет снижать ставку только во 2 пол.24г.

Фавориты Сбера на 25г.

По Yandex странное решение с

сделать фаворитом:

играть в угадайку, какбудеут разделены активы между голланским и российским Yandex.

Северсталь: считаю интересным активом только если станут дивиденды платить.

Почему-то Роснефть не назвали в числе фаворитов (странно).

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Курс рубля. Нефть. Портфель Личное мнение о прогнозах Сбера.

- 09 декабря 2023, 11:38

- |

от 8 декабря 2023г.

Обычно прогнозы Сбера — это пальцем в небо.

Особенно по рублю:

прогнозы всегда в пользу рубля.

И рассчитаны на общественное мнение.

Как говорится, «восприятие — это реальность».

Если кто — то серьёзно относился к прогнозам Сбера для народа по курсам валют и

использовал эти прогнозы для спекуляции, то он давно уже разорился.

Народные прогнозы Сбера, уж извините за грубость, в большинстве случае очень убогие и усечённые.

Думаю, более глубокие прогнозы

от высокооплачиваемой аналитической команды СБЕРА

в свободном доступе и даже в клиентском доступе не найти.

Вчера на около 0 изменении индекса портфель вырос на 0,58%.

И нефть вчера выросла.

Даже сланцевикам США не выгодна цена ниже $60.

$75 — вполне комфортная цена.

Обратите внимание,

насколько устойчивы лучшие эмитенты к коррекции:

например, Лукойл.

И обратите внимание на див. доху индекса.

Знаете, если на часть дивидендов семья может комфортно жить и даже путешествовать (и ещё часть реинвестировать), то

не вижу поводов для беспокойства, если нет плеч.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

</

</